土地使用税快速计算指南

土地使用税,作为国家对土地使用者按使用土地的面积和规定的税额征收的一种税,其计算方法对于企业和个人来说至关重要。了解并准确计算土地使用税,不仅能帮助纳税人合法合规地履行纳税义务,还能有效规划土地使用,优化资源配置。

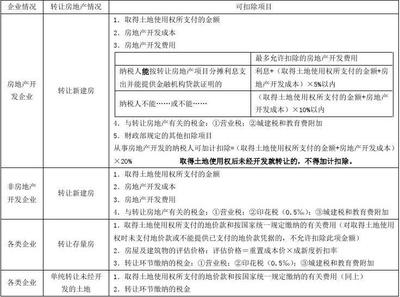

首先,我们需要明确土地使用税的基本计算原则。土地使用税的计算主要依据土地的面积、等级以及当地政府规定的税额标准。不同地区的税额标准可能有所不同,因此,在计算土地使用税时,必须参照当地税务部门发布的具体规定。

在计算土地使用税时,纳税人首先需要确定自己使用的土地面积。这通常可以通过查阅土地使用权证、房产证等相关文件来获取。如果纳税人无法准确获取土地面积,可以向当地土地管理部门申请测量,以确保计算的准确性。

接下来,纳税人需要了解土地所在的等级。土地等级是根据土地的地理位置、用途、价值等因素综合评定的。不同等级的土地,其税额标准也不同。因此,在计算土地使用税时,纳税人必须明确自己使用的土地等级,以便按照相应的税额标准进行计算。

以某地区为例,假设该地区将土地分为五个等级,每个等级的税额标准分别为每平方米5元、4元、3元、2元和1元。如果纳税人使用的土地面积为1000平方米,且该土地位于第三等级,那么其应缴纳的土地使用税为1000平方米乘以3元/平方米,即3000元。

此外,在计算土地使用税时,还需要注意一些特殊情况。例如,对于免税或减税的土地,纳税人需要按照相关规定进行申报,并提供相应的证明材料。免税土地通常包括国家机关、人民团体、军队自用的土地,以及由国家财政部门拨付事业经费的单位自用的土地等。减税土地则可能包括一些特定用途的土地,如宗教寺庙、公园、名胜古迹等。

除了免税和减税的土地外,还有一些特殊情况下的土地使用税计算需要特别注意。例如,对于新征用的土地,纳税人通常需要从征用次月起开始缴纳土地使用税。而对于已经缴纳过耕地占用税的土地,纳税人则需要在批准征用之日起满一年后开始缴纳土地使用税。此外,对于出租或出借的土地,纳税人需要按照实际使用面积和税额标准计算土地使用税,并由出租人或出借人负责缴纳。

在计算土地使用税时,纳税人还需要注意一些税收优惠政策。为了鼓励企业合理利用土地,一些地区可能会出台相应的税收优惠政策。例如,对于符合一定条件的企业,可能会给予一定的土地使用税减免或缓缴。这些优惠政策通常需要根据企业的具体情况进行申请和审批,因此纳税人在享受这些政策时,需要密切关注当地税务部门发布的通知和规定。

此外,纳税人在计算土地使用税时,还需要注意一些常见的误区。例如,有些纳税人可能会将土地使用税与房产税混淆,认为两者是同一税种。实际上,土地使用税和房产税是两种不同的税种,分别针对土地和房屋进行征收。因此,在计算土地使用税时,纳税人需要明确区分这两种税种,并分别进行计算和缴纳。

另外,一些纳税人可能会忽视土地使用税的申报和缴纳时间。根据税法规定,纳税人需要在规定的时间内向当地税务部门申报并缴纳土地使用税。如果纳税人未能按时申报和缴纳土地使用税,可能会面临罚款和滞纳金等处罚。因此,纳税人需要密切关注当地税务部门发布的申报和缴纳时间,并按时履行纳税义务。

为了优化土地使用税的计算和缴纳流程,一些地区已经推出了电子税务局等在线服务平台。通过这些平台,纳税人可以方便地查询土地使用税的相关信息、进行在线申报和缴纳等操作。这不仅提高了纳税人的办事效率,还降低了纳税成本。因此,纳税人可以积极利用这些在线服务平台,以便更好地履行纳税义务。

总之,土地使用税的计算方法涉及多个方面,包括土地面积、等级、税额标准以及特殊情况下的处理等。纳税人在计算土地使用税时,需要仔细了解当地税务部门发布的具体规定和通知,并严格按照规定进行计算和缴纳。同时,纳税人还可以积极利用电子税务局等在线服务平台,以便更好地履行纳税义务并享受税收优惠政策。通过合法合规地缴纳土地使用税,纳税人不仅可以为国家的财政收入做出贡献,还可以促进土地资源的合理利用和可持续发展。

- 上一篇: 轻松掌握:电脑网购全攻略

- 下一篇: 如何免费获取腾讯QQ账号?

新锐游戏抢先玩

游戏攻略帮助你

更多+-

03/05

-

03/05

-

03/05

-

03/05

-

03/05