折现率详解:概念+实例解析,一看就懂!

折现率是什么?能不能举个例子说明

在财务和金融领域,折现率是一个核心概念,它关乎到资金的时间价值以及未来现金流的现值评估。简单来说,折现率是将未来的一笔钱折算到现在所应具有的价值的一个比率。这个概念在投资决策、资产评估、财务分析等多个方面都有着广泛的应用。那么,折现率到底是什么呢?我们能不能通过一些例子来更直观地理解它?

首先,我们需要明白,资金是具有时间价值的。也就是说,今天的1元钱和一年后的1元钱在价值上是不相等的。因为今天的1元钱可以被立即投入使用,产生效益,或者存入银行获得利息;而一年后的1元钱,则需要等待一年才能得到。因此,在财务上,我们通常认为今天的1元钱比一年后的1元钱更有价值。折现率,正是用来衡量这种时间价值的一个工具。

折现率的作用,就是将未来的现金流折算到现在的价值。这样,我们就可以在做出决策时,将不同时间点的资金流进行统一比较,从而得出更合理的结论。例如,在投资决策中,我们通常会面临多个不同的投资方案,每个方案都会在未来产生一系列的现金流。通过折现率,我们可以将这些未来的现金流折算到现在的价值,然后进行比较,选择出最优的投资方案。

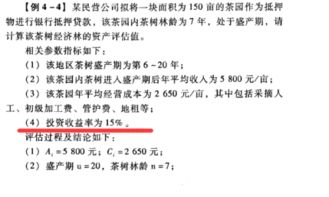

那么,折现率是如何计算的呢?一般来说,折现率的计算涉及到多个因素,包括无风险利率、风险溢价、通货膨胀率等。无风险利率通常指的是将资金投资于无风险资产(如政府债券)所能获得的回报率。风险溢价则是为了补偿投资者承担的风险而额外要求的回报率。通货膨胀率则反映了货币购买力的下降速度,也是折现率计算中需要考虑的一个重要因素。在实际操作中,折现率的确定通常需要根据具体情况进行综合考虑和判断。

接下来,我们通过一些具体的例子来进一步说明折现率的应用。

假设你是一位投资者,现在面临两个投资方案:方案A和方案B。方案A的投资周期为3年,每年年末可以获得100万元的回报;方案B的投资周期为5年,每年年末可以获得120万元的回报。在不考虑折现率的情况下,你可能会觉得方案B更好,因为它的总回报更高。但是,如果我们将未来的现金流折算到现在的价值呢?

假设折现率为8%,我们可以使用折现公式来计算两个方案的现值。方案A的现值计算如下:

现值(方案A)=100/(1+8%)+100/(1+8%)^2+100/(1+8%)^3

同样地,我们可以计算出方案B的现值。通过计算,我们可能会发现,虽然方案B的总回报更高,但由于其投资周期更长,折现后的现值反而低于方案A。这就意味着,在考虑资金的时间价值后,方案A实际上是一个更好的选择。

再来看一个例子,假设你是一位企业家,正在考虑是否要投资一个新项目。这个项目预计在未来5年内每年可以产生100万元的净利润。为了评估这个项目的价值,你需要使用折现率来计算这些未来净利润的现值。通过计算,你可以得到一个现值总额,这个总额就是你愿意为这个项目支付的最大金额。如果项目的成本低于这个金额,那么投资就是值得的;如果项目的成本高于这个金额,那么投资就可能不是明智的选择。

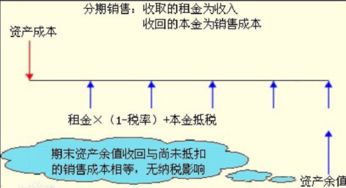

除了投资决策外,折现率在资产评估、财务分析等方面也有着广泛的应用。例如,在资产评估中,评估师通常会使用折现率来计算资产在未来能够产生的现金流的现值,从而确定资产的价值。在财务分析中,折现率也被用来评估企业的盈利能力、成长潜力等财务指标。

需要注意的是,折现率的选择并不是随意的。在实际操作中,折现率的确定需要根据具体情况进行综合考虑和判断。如果折现率选择得过高或过低,都可能导致评估结果的失真。因此,在选择折现率时,我们需要充分考虑项目的风险水平、市场环境、资金成本等因素,以得出更合理、更准确的评估结果。

此外,折现率还与通货膨胀率密切相关。通货膨胀率反映了货币购买力的下降速度,如果通货膨胀率很高,那么未来的钱在现在的价值就会更低。因此,在计算折现率时,我们需要考虑通货膨胀率的影响,以确保评估结果的准确性。

总的来说,折现率是一个非常重要的财务和金融概念,它关乎到资金的时间价值以及未来现金流的现值评估。通过折现率,我们可以将不同时间点的资金流进行统一比较,从而做出更明智的决策。在实际操作中,我们需要根据具体情况选择合适的折现率,并充分考虑项目的风险水平、市场环境、资金成本等因素,以得出更合理、更准确的评估结果。

通过以上的例子和解释,相信你已经对折现率有了更深入的理解。在实际应用中,我们还需要不断学习和探索,以更好地掌握和运用这个概念,为我们的投资和决策提供更有力的支持。

- 上一篇: 女生最想收到的惊喜礼物大揭秘!

- 下一篇: 揭秘《学弈》原文:‘为是其智弗若与’整句的正确拼音读音

新锐游戏抢先玩

游戏攻略帮助你

更多+-

02/24

-

02/24

-

02/24

-

02/24

-

02/24