个税专项扣除如何申请返还

个税专项扣除钱怎么返还?一篇文章带你了解

在繁忙的都市生活中,每个人都在为生活奔波,努力赚取属于自己的那一份收入。然而,在收入的同时,我们也需要履行纳税的义务。对于很多上班族来说,个人所得税专项扣除是一个既熟悉又陌生的词汇。熟悉的是,它关乎我们的钱包;陌生的是,很多人并不知道如何利用这项政策来为自己减轻税负,甚至不知道专项扣除的钱如果预缴多了该如何返还。今天,我们就来聊聊这个话题,帮助大家更好地理解和运用个税专项扣除政策。

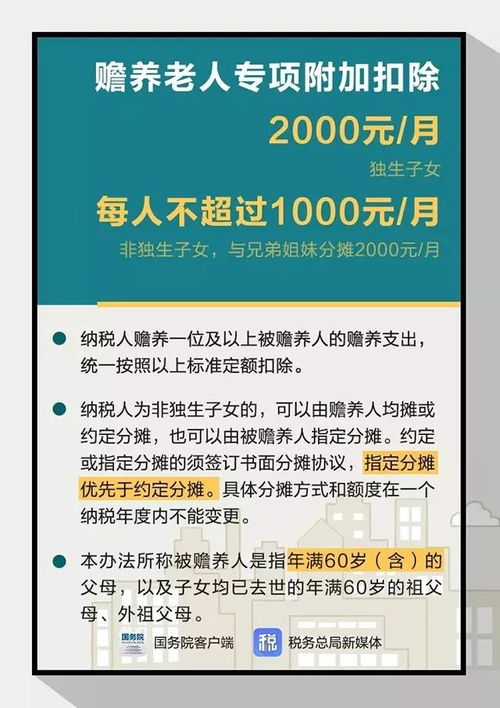

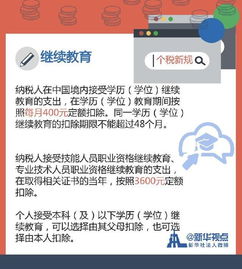

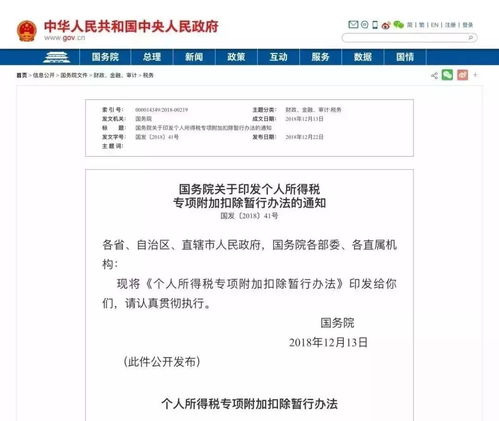

首先,我们需要了解什么是个人所得税专项扣除。个税专项扣除是指根据国家相关政策规定,纳税人在申报个人所得税时可以享受的一项额外扣除。目前,专项扣除项目包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等六项。这些扣除项目的存在,旨在减轻纳税人的税负,鼓励个人在教育、医疗、住房等方面的支出。

然而,在现实生活中,由于各种原因,有些纳税人在预缴个人所得税时未能充分申报这些专项扣除,导致预缴税款超过了实际应纳税额。这时,纳税人就有权申请退税,将多缴的税款退还至自己的账户。那么,个税专项扣除的钱具体怎么返还呢?

退税的方式主要有两种:自行申请退税和委托办理退税。

自行申请退税是一种相对简单直接的方式。纳税人可以通过税务局官方网站或个人所得税相关APP进行申请。例如,使用个人所得税APP进行退税申请时,只需在首页点击“综合所得年度汇算”,选择相应的年度,然后根据自己的实际情况,勾选“我需要申报表预填服务”,并按照提示填写相关信息即可。这些信息包括收入数据、专项扣除信息等。填写完毕后,纳税人需要提交申请,并等待税务机关的审核。审核通过后,退税款将打入个人绑定的银行卡中。

除了自行申请退税外,纳税人还可以选择委托办理退税。这种方式下,纳税人可以委托所在单位或税收专业的机构或个人协助申请办理退税。在委托办理退税时,纳税人需要提供相关退税资料和委托授权书,由受托方代为办理退税手续。这种方式的好处是,对于不熟悉退税流程或没有足够时间自行申请的纳税人来说,可以省去很多麻烦。

无论是自行申请退税还是委托办理退税,都需要确保所填写的信息准确无误,并按照规定的流程进行操作。同时,纳税人还需要注意保留好完税凭证和其他相关资料,以备税务机关审核之需。

那么,退税的具体条件是什么呢?根据相关政策规定,退税主要适用于以下几种情况:

1. 上年度综合所得年收入额不足6万元,但平时预缴过个人所得税的。例如,小明1月领取工资1万元,扣除“三险一金”后预缴个税90元;其他月份每月工资4000元,无须预缴个税。全年看,因纳税人年收入额不足6万元无须缴税,因此预缴的90元税款可以申请退还。

2. 上年度有符合享受条件的专项附加扣除,但预缴税款时没有申报扣除的。例如,小王每月工资1万元,扣除“三险一金”后,有两个上小学的孩子,按规定可以每月享受2000元(全年24000元)的子女教育专项附加扣除。但因其在预缴环节未填报,使得计算个税时未减除子女教育专项附加扣除,全年预缴个税1080元。在年度汇算时填报了相关信息后,可补充扣除24000元,扣除后全年应纳个税360元,因此可以申请退税720元。

3. 因年中就业、退职或者部分月份没有收入等原因,导致扣除不充分的。例如,纳税人在年中换了工作,导致部分月份没有收入,从而未能充分享受专项扣除。

4. 没有任职受雇单位,仅取得劳务报酬、稿酬、特许权使用费所得,需要通过年度汇算办理各种税前扣除的。

5. 预缴税款时,未申报享受或者未足额享受综合所得税收优惠的。例如,残疾人减征个人所得税优惠等。

6. 有符合条件的公益慈善事业捐赠支出,但预缴税款时未办理扣除的。

需要注意的是,退税的具体金额和条件需要根据个人实际情况和税收政策来确定。因此,在申请退税前,纳税人最好先了解一下自己的纳税情况和相关政策规定。

除了退税外,个人所得税返还优惠政策还包括个税手续费返还。这是指企业代扣代缴员工个税时,可以按所扣税款的2%比例从税务机关取得返还的手续费。这些手续费收入应单独核算,可用于代扣代缴工作的管理性支出或适当奖励相关工作人员。这一政策旨在鼓励企业积极履行代扣代缴义务,同时也为相关工作人员提供了一定的激励。

在退税过程中,纳税人可能会遇到一些问题或疑问。例如,如何确定适用的专项附加扣除项目?如何收集相关证明材料?如果税务机关通知更正信息怎么办?这些问题都需要纳税人提前了解

- 上一篇: 揭秘:朱厌——古老传说中的神秘神兽

- 下一篇: SO3在标准状况下的状态是什么?

新锐游戏抢先玩

游戏攻略帮助你

更多+-

11/26

-

11/26

-

11/26

-

11/26

-

11/26