固定资产清理的会计处理方法与账务操作流程

固定资产清理是企业财务管理中的一个重要环节,涉及资产的出售、报废、毁损以及对外投资、非货币性资产交换、债务重组等多种情况的会计处理。这一过程不仅关系到企业资产结构的优化,还直接影响到企业的财务状况和经营成果。以下从固定资产清理的定义与原因、清理过程的会计处理、清理收入的确认与税务处理、清理损失的会计处理以及清理完成后的财务影响等多个维度,详细探讨固定资产清理的账务处理。

一、固定资产清理的定义与原因

固定资产清理是指企业因出售、报废或毁损等原因,转入清理的固定资产价值以及在清理过程中发生的费用等。固定资产作为企业生产经营的物质基础,其使用寿命有限,随着技术进步和市场变化,部分固定资产可能不再适应生产需求,或因磨损、损坏而无法继续使用,这时就需要进行固定资产清理。

固定资产清理的主要原因包括:一是技术进步导致的设备淘汰;二是设备损坏且无法修复;三是企业调整生产结构,不再需要相关资产;四是资产达到使用寿命,自然报废;五是市场环境变化,资产价值大幅下跌,出售变现更为有利。

二、清理过程的会计处理

固定资产清理的会计处理通常分为以下几个步骤:

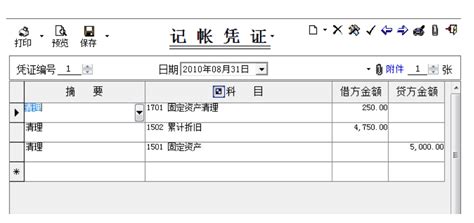

1. 将固定资产转入清理:当固定资产需要清理时,应将其账面价值从“固定资产”账户转入“固定资产清理”账户,同时计提累计折旧和减值准备(如有)。会计分录为:借“固定资产清理”、“累计折旧”、“固定资产减值准备”,贷“固定资产”。

2. 支付清理费用:清理过程中发生的拆卸、运输、修理等费用,应计入“固定资产清理”账户的借方。会计分录为:借“固定资产清理”,贷“银行存款”或“应付账款”。

3. 出售固定资产的收入:若固定资产清理方式为出售,则出售所得收入应计入“固定资产清理”账户的贷方。会计分录为:借“银行存款”,贷“固定资产清理”。

4. 计算清理净损益:固定资产清理完成后,根据“固定资产清理”账户的借贷方余额,计算清理净损益。若借方余额表示清理损失,贷方余额表示清理收益。

三、清理收入的确认与税务处理

固定资产清理收入主要涉及出售固定资产所得价款。在会计处理上,出售固定资产的收入应计入当期损益,即“营业外收入”账户。税务处理方面,出售固定资产所得通常属于应税收入,需缴纳增值税及企业所得税。增值税的计算依据为出售收入减去固定资产原值中的增值税部分(如适用),企业所得税则依据税法规定计算应纳税所得额后缴纳。

需要注意的是,若固定资产出售价格明显偏低且无正当理由,税务机关有权调整售价,以确保税收公平。

四、清理损失的会计处理与税务处理

固定资产清理损失是指固定资产清理过程中发生的净损失,即固定资产清理账户的借方余额。在会计处理上,清理损失应计入“营业外支出”账户,影响当期利润。会计分录为:借“营业外支出”,贷“固定资产清理”。

税务处理方面,固定资产清理损失通常可在企业所得税前扣除,但需符合税法规定的条件。企业需准备充分的证据材料,如清理报告、资产评估报告等,以证明损失的真实性和合理性。若清理损失金额较大,税务机关可能要求进行专项申报或审核。

五、清理完成后的财务影响

固定资产清理完成后,企业的财务状况和经营成果将受到一定影响,主要体现在以下几个方面:

1. 资产结构优化:通过清理不再需要的固定资产,企业可以优化资产结构,提高资产利用效率,降低运营成本。

2. 现金流改善:出售固定资产可为企业带来现金流入,有助于缓解资金压力,改善现金流状况。

3. 利润波动:固定资产清理产生的净损益将直接影响当期利润,可能导致利润波动。若清理损失较大,将对企业的盈利能力产生负面影响;反之,若清理收益较高,将提升企业的盈利水平。

4. 税务负担:固定资产清理涉及的税务处理将影响企业的税务负担。出售固定资产需缴纳增值税及企业所得税,而清理损失可在税前扣除,减轻税务负担。

5. 信息披露:固定资产清理情况需在企业的财务报告中进行披露,包括清理的原因、过程、结果及对企业财务状况和经营成果的影响等。这有助于投资者和债权人了解企业的资产状况和经营动态,做出更为合理的投资决策。

六、总结

固定资产清理是企业财务管理中的一项重要工作,涉及多个方面的会计处理和税务处理。企业应根据实际情况制定合理的清理计划,并严格按照会计准则和税法规定进行账务处理。通过固定资产清理,企业可以优化资产结构,改善现金流状况,提升盈利能力,同时需关注清理过程中可能产生的税务负担和信息披露要求。在实践中,企业应加强与税务机关的沟通与合作,确保清理工作的顺利进行和税务处理的合规性。

- 上一篇: 快手删除自己发布的作品方法

- 下一篇: 快手删除自己发布作品的步骤

新锐游戏抢先玩

游戏攻略帮助你

更多+-

03/04

-

03/04

-

03/04

-

03/04

-

03/04