揭秘:总资产报酬率的高效计算公式是什么?

总资产报酬率是企业财务分析中的一个重要指标,它反映了企业利用全部资产创造利润的能力。对于企业投资者、经营者以及财务分析师来说,掌握总资产报酬率的计算方法及其背后的意义至关重要。本文将从总资产报酬率的定义、计算公式、实际应用以及注意事项等方面进行详细阐述,以帮助读者更好地理解和应用这一财务指标。

总资产报酬率的定义

总资产报酬率(Return on Total Assets Ratio,简称ROTA),又称资产所得率,是企业一定时期内获得的报酬总额与资产平均总额的比率。它表示企业包括净资产和负债在内的全部资产的总体获利能力,用以评价企业运用全部资产的总体获利能力和资产运营效益。

总资产报酬率的计算公式

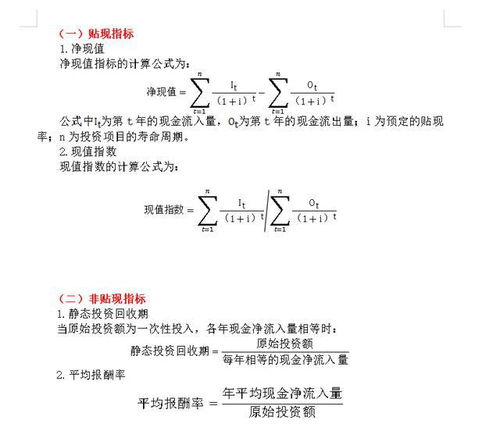

总资产报酬率的计算公式有多种形式,但本质上都是围绕企业投资报酬与投资总额之间的关系进行计算的。以下是常见的几种计算公式:

1. 基本公式:

总资产报酬率 = (利润总额 + 利息支出) ÷ 平均资产总额 × 100%

其中,利润总额 = 净利润 + 所得税

平均资产总额 = (资产总额年初数 + 资产总额年末数) ÷ 2

2. 息税前利润公式:

总资产报酬率 = 息税前利润 ÷ 平均资产总额 × 100%

息税前利润 = 利润总额 + 利息支出

3. 净利润加利息和所得税公式:

总资产报酬率 = (净利润 + 利息支出 + 所得税) ÷ 平均资产总额 × 100%

这三种公式虽然形式略有不同,但本质上都是反映企业资产利用效率的核心指标。

总资产报酬率的计算实例

为了更好地理解总资产报酬率的计算,我们通过一个实例进行说明:

假设XYZ公司2002年的利润总额为680万元,利息支出为320万元,所得税为550万元;资产总额年初数为8400万元,年末数为10000万元。

根据基本公式:

总资产报酬率 = (680 + 320 + 550) ÷ [(8400 + 10000) ÷ 2] × 100% = 16.85%

计算结果表明,XYZ公司2002年的总资产报酬率为16.85%。通过与历史数据进行对比,可以分析出公司资产利用效率的变化情况,进而制定相应的改进措施。

总资产报酬率的实际应用

总资产报酬率在企业财务分析中具有重要的应用价值,具体体现在以下几个方面:

1. 评价企业资产运营效益:

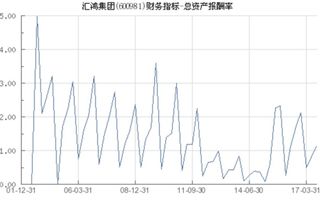

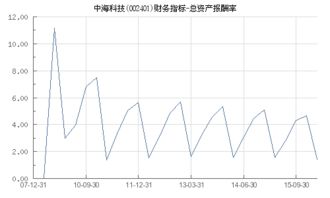

总资产报酬率反映了企业资产创造利润的能力,是评价企业资产运营效益的重要指标。通过与同行业其他企业的比较,可以判断企业在市场中的竞争地位和盈利能力。

2. 指导投资决策:

投资者可以通过分析企业的总资产报酬率,判断其投资回报情况,从而做出更加明智的投资决策。对于总资产报酬率较高的企业,投资者可以获得更高的投资回报。

3. 优化企业经营管理:

企业经营者可以通过分析总资产报酬率,找出资产利用效率较低的环节,进而制定针对性的改进措施,优化企业经营管理,提高盈利能力。

4. 评估企业偿债能力:

总资产报酬率也可以作为评估企业偿债能力的一个参考指标。总资产报酬率较高的企业,通常具有较强的偿债能力,能够更好地应对市场风险。

总资产报酬率的注意事项

在使用总资产报酬率进行财务分析时,需要注意以下几个问题:

1. 指标局限性:

总资产报酬率虽然能够反映企业资产利用效率,但具有一定的局限性。它不能反映企业的全部财务状况,需要结合其他财务指标进行综合分析。

2. 行业差异:

不同行业之间的总资产报酬率存在差异。因此,在进行企业间比较时,需要考虑行业因素的影响,以确保分析结果的准确性。

3. 历史数据对比:

在分析总资产报酬率时,需要结合历史数据进行对比,以判断企业资产利用效率的变化趋势。这有助于发现潜在的问题和改进措施。

4. 数据准确性:

计算总资产报酬率需要依赖准确的财务数据。因此,在进行财务分析时,需要确保数据的准确性和完整性,以避免分析结果出现偏差。

总资产报酬率的优化策略

为了提高企业的总资产报酬率,可以采取以下优化策略:

1. 加强资产管理:

优化资产配置,提高资产利用效率。通过加强资产管理,降低无效资产的占比,提高资产的收益率。

2. 提高盈利能力:

加强成本控制,提高产品质量和服务水平,增强市场竞争力,从而提高企业的盈利能力。

3. 优化资本结构:

合理配置债务和股权融资的比例,降低融资成本,提高资本利用效率。通过优化资本结构,增强企业的偿债能力,提高总资产报酬率。

4. 加强风险管理:

建立健全风险管理体系,有效识别、评估和控制企业面临的各种风险。通过加强风险管理,降低企业面临的风险损失,提高总资产报酬率的稳定性。

5. 加强技术创新:

- 上一篇: 创意手工:打造独一无二灯笼的详细步骤

- 下一篇: 揭秘:上市公司究竟是什么意思?

新锐游戏抢先玩

游戏攻略帮助你

更多+-

12/23

-

12/23

-

12/23

-

12/23

-

12/23